請求書を払わないとどうなる?支払い遅延・未払い時のリスクと対処法

「請求書を払わないとどうなるのか?」と不安になり検索する中小企業経営者や個人事業主の方は少なくありません。

という私もネット通販事業を行う中で、売掛金の回収が遅れ、取引先の請求書を払えないかも?とあせった経緯は何度かあります。

AmazonのB2B取引の売掛金と取引きの支払い間の資金繰りなどなど…

ビジネスで支払いが遅れると、

- 取引先に支払いができないことで法的措置を取られてしまうのでは?

- 遅延損害金やペナルティが発生するのでは?

と気になってしまい、特にお金がからむと精神的にも辛いですよね。

本記事では、請求書の支払いができない場合に起こり得る法的措置や損害金、信用毀損などのリスクを解説します。

また、資金繰りが厳しい時にすぐ実行できる対処法、についても紹介します。

支払いが困難な状況でも、知識と対応策を知っていれば最悪の事態は回避できます。不安を和らげるためにもぜひ最後までお読みください。

一人社長10年超え。アフィリエイトで2014年に法人化。サイトM&A。ドロップシッピング年商1億3000万(2018年、2019年)

仕事が便利になるスクリプトや、FX取引の自動売買プログラミングとか書いています。

請求書の支払い遅延・未払いで生じるリスク

請求書の支払いができない・遅れる場合、時間経過とともに以下のようなリスクが段階的に高まっていきます。それぞれ具体的に見ていきましょう。

法的措置(督促状・訴訟・差押え)

まず、支払期限を過ぎても放置した場合、債権者(取引先)は法的措置に踏み切る可能性があります。

どんなに仲がいい取引先でもお金が絡むとこわいですね。

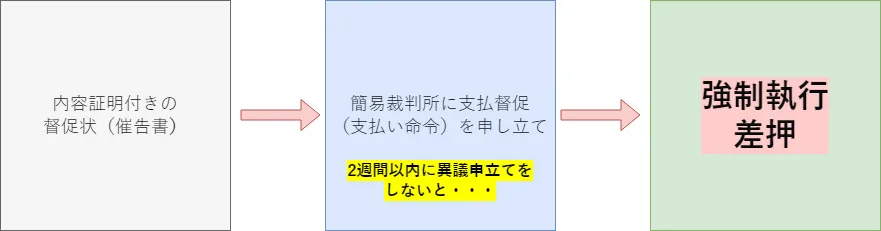

具体的には、最初に内容証明付きの督促状(催告書)が届くケースが一般的です。

督促状は「このままでは法的手段を取るからね」という最終通告の意味合いがあり、これが届いた時点で非常に危険な状況といえます。

さらに放置し続けると、債権者は簡易裁判所に支払督促(支払い命令)を申し立てることがあります。

支払督促は裁判所から発せられる公的な請求手続きで、支払督促に対し2週間以内に異議申立てをしないと債権者は強制執行の手続きに移行できます。

強制執行が認められると、最終的には預金口座や財産の差押えといった措置が取られ、強制的に未払い金を回収されてしまいます。

法的措置に至る前段階として、取引先から電話やメールでの催促連絡が来たり、内容証明郵便による督促状が送付されたりします。こうした段階で速やかに対応しないと、最終的には訴訟提起・差押えという事態に発展しかねません。

遅延損害金(延滞利息)の発生

支払い遅延による金銭的ペナルティとして発生するのが「遅延損害金」(延滞利息)です。

これは支払期限を過ぎた日数に応じて債権者から請求される利息で、多くの取引基本契約書等で年○%と定められています。

契約書で利率が定められていない場合でも、法律上は年3%(2020年4月以降の法定利率)が適用されます。

計算式は「未払い額 × 年利率 × 延滞日数 ÷ 365日」で、支払いが遅れた日数分だけ利息が加算されていきます。

例えば100万円の支払いが30日遅れた場合、契約で年10%の遅延損害金が定められていれば約8,219円、法定利率の年3%でも約2,466円の延滞利息が発生する計算です。

未払い額:100万円 × 10% × 延滞日数:30日 ÷ 365日 = 8,219円

未払い額:100万円 × 3% × 延滞日数:30日 ÷ 365日 = 2,466円

遅延損害金は法律上請求する権利があるため、支払いが遅れるほど経済的な負担が増大することになります。

なお、遅延損害金は債権者(請求側)が請求して初めて支払義務が生じます。しかし請求された場合は基本的に支払わざるを得ません。資金的に厳しいときは、遅延損害金だけでも先に支払うなど誠意を示すことが、トラブル拡大防止につながるでしょう。

取引契約時などに取り決めを確認しておくのも大事です

信用毀損(取引停止・信用情報への影響)

支払いの遅延・未払いは、事業の信用に深刻なダメージを与えます。まず取引先との信頼関係が損なわれ、今後の取引継続が危ぶまれます。一度でも支払いトラブルを起こすと、相手は「また支払いが遅れるのではないか」と警戒し、場合によっては新規発注を控えたり取引停止となったりする恐れがあります。

中小企業にとって取引先からの信用失墜は経営に直結する大きなリスクです。 さらに、支払い遅延が長期化し法的措置に進むと信用情報機関に事故情報が登録される可能性もあります。

いわゆる「ブラックリスト」入りし、金融機関からの借入やクレジットカードの新規発行が難しくなるなど、広範な信用収縮につながります。特に個人事業主の場合、個人の延滞情報が記録されるとローン審査に通らなくなるリスクが高まる可能性があります。

このように、支払い遅延・未払いは目先の延滞利息や法的措置だけでなく、事業の信用そのものを損ない長期的なダメージを与えかねません。信用毀損による取引機会の喪失や資金調達難は、最悪の場合倒産リスクにも直結します。

そうなる前に、次章で述べる対処法を講じて被害を最小限に食い止めることが重要です。

支払期限経過後のタイムライン〜未払い発生から法的措置まで

支払い遅延・未払いを放置した場合、時間経過とともに取引先の対応はどんどん厳しくなります。

一般的な時系列の流れを表にまとめると以下のようになります。

| 経過時間(目安) | 債権者の対応(取引先の動き) | 発生しうる事態・ペナルティ |

|---|---|---|

| 支払期限当日 | (支払なし) ※この時点では猶予状態 | 法律上、この翌日から遅延損害金が発生(年利約3%~) |

| 支払期限超過~1週間 | 電話・メールで催促連絡 (支払い状況の確認) | 軽微な延滞利息が発生 取引先担当者から口頭注意 |

| 1〜2週間遅延 | 再度の催促連絡 (督促状予告の可能性) | 延滞利息の増加 「支払い忘れではないか?」との問い合わせ |

| 2〜3週間遅延 | 督促状(催告書)の送付 (内容証明郵便の場合あり) | 延滞利息の増加 督促状に法的措置の予告 |

| 1〜2か月遅延 | 法的措置の検討・開始 (支払督促の申立て・少額訴訟など) | 裁判所から支払督促(通達)が届く 登録信用情報に事故情報が記録 |

| 2か月以上遅延 | 強制執行手続き (差押えの実行) | 銀行預金・売掛金の差押え 取引先との関係破綻・取引停止 |

※上記は一般的な例であり、実際の対応や期間は取引先や状況によって異なります。例えば大企業相手では比較的猶予が長く取られることもあれば、悪質な未払いと判断されれば数週間で法的手続きに入るケースもあります。いずれにせよ、期限を過ぎたらできるだけ早く誠実に対応することが肝心です。

表から分かる通り、支払期限を過ぎてすぐに差押えになるわけではなく、まずは電話やメールでの確認・督促から始まります。

それでも支払いがない場合に督促状、法的措置へと段階を踏んで進みます。この猶予期間にどれだけ適切な対応ができるかが、事態を好転させられるかどうかの分かれ目になります。

支払いが厳しいときに今すぐできる対処法

万が一、請求書の支払期限までに支払い資金が用意できない場合でも、何もせず放置するのは絶対に避けましょう。

以下に支払いが難しいときに取れる具体的な対処法を4~5つ紹介します。できるものから速やかに実践し、状況打開を図りましょう。

取引先に早めに連絡し、支払い猶予を相談する

まず真っ先にすべきは、債権者である取引先への連絡です。支払期限を過ぎてしまいそうな場合は、事前または直後に謝罪と事情説明を行い、支払い予定日を提示しましょう。

早めに相談すれば、多くの取引先はある程度の猶予や分割払いなど支払い計画の見直しに応じてくれる可能性があります。「いつまでにいくら支払えるか」を具体的に提案し、誠意を示すことが大切です。

事前に相談なく一方的に滞納するのとは、信用面で大きな差が生まれます。

請求書カード払いサービスを利用する

資金が用意できなくても、クレジットカードの枠があれば請求書をカード払いで立て替え、支払いを遅らせるという方法があります。

請求書カード払いサービスは、取引先への支払いを代行会社がいったんカード決済で立替払いし、自社はカード会社への支払いを後日行う仕組みです。これらにより実質的に支払いサイトを最大2ヶ月程度延長できます。

請求書カード払いは審査なしですぐ使えるサービスも多く、銀行融資より手軽な資金繰り改善策として注目されています。後述する比較表で具体的なサービス例を紹介します。

ファクタリングやビジネスローンで資金調達する

手持ち資金が不足しているなら、外部から資金を調達することも検討しましょう。例えば、自社の売掛金(未回収の請求書)を買い取ってもらうファクタリングを利用すれば、最短即日で現金化できます。

実際、オンライン完結型のファクタリングサービスなら申し込みから入金まで最短2時間という例もあります。

また、短期のビジネスローンや一時的な借入れが可能なら早めに金融機関に相談することも有効です。利息負担はありますが、未払いで信用を失うよりは低コストと言える場合もあります。

可能な範囲で分割払い、一部支払いを提案する

全額を一度に支払えなくても、一部だけでも先に支払うことで取引先の心象は大きく変わります。

例えば「○万円だけ本日入金し、残りは翌月に分割で支払わせてほしい」と提案すれば、何も支払わないより誠意が伝わります。

取引先にとっても一部でも回収できれば資金繰りの助けになるため、合意が得られる可能性があります。実際に分割払いの合意を取り付けたら、その約束は厳守し信頼回復に努めましょう。

専門家に相談し最善策を検討する

複数の支払いが滞りそうなど深刻な資金難の場合、早めに専門家へ相談するのも重要です。中小企業診断士や税理士、弁護士などに現状を打ち明ければ、資金繰り改善のアドバイスや取引先との交渉サポート、法的整理の検討など状況に応じた最適解を示してくれるでしょう。

とりわけ債務超過や倒産の危機が迫る場合は、放置すると選択肢が狭まります。

公的な経営相談窓口(商工会議所の経営相談、政府系金融機関の相談窓口など)も活用し、第三者の知恵を借りながら打開策を模索しましょう。

以上のように、支払いが難しいときでもできることは多々あります。最も避けるべきは何も連絡せず滞納することであり、適切なコミュニケーションと手段の活用で状況を好転させられる可能性が十分にあります。

請求書カード払いサービスの比較紹介

述の対処法の中でも、特に近年利用が拡大しているのが「請求書カード払い」サービスです。

請求書カード払いはクレジットカードで請求書の支払いを代行し、自社の支払いをカードの引き落とし日まで延ばせるサービスで、資金繰り改善に即効性があります。

ここでは代表的なサービスをいくつか比較表で紹介します。

| サービス名 | 手数料(利用料) | 最大延長可能な支払期限 | 特徴・備考 |

|---|---|---|---|

| 支払い.com | 4%(税込) | 最長60日先延ばし可能 | クレディセゾン共同運営。カードポイント・マイル付与あり |

| マネーフォワード 請求書カード払い | 2.4%~(税込) | 約60日先延ばし可能 ※ | スタートアップ向け。少額利用に最適。カードポイント付与 |

| 請求書支払い代行サービス(SMBC) | 3%(税込) | 最大約40日延長 | 三井住友カード提供。審査不要ですぐ利用可。あらゆる請求書に対応 |

| NP掛け払い 請求書カード払い | 3%(税込) | 最長60日先延ばし可能 | ネットプロテクションズ運営。書類提出不要で即利用可。オンライン管理機能充実 |

| LP請求書カード払い | 2.95%(税込) | 最長60日先延ばし可能 | 業界最安水準の手数料。初期費用・月額無料。最短即日振込にも対応 |

※カードの利用タイミングによって実際の支払猶予期間は異なります(例えばカード締め日直後に利用すれば約60日猶予、締め日間近であれば約30日猶予)。 上記のように、請求書カード払いサービスを使うとおおむね2ヶ月以内(最大60日程度)は支払いを先延ばしできます。手数料も2~4%前後が相場で、高金利の融資を受けるより低コストな場合が多いです。

審査が不要または簡易なサービスが多く、急ぎの資金需要にも対応しやすい点がメリットです。

一方で注意点として、クレジットカードの利用枠を超える金額は支払えないこと、そして延長できる期間も最長60日と限られていることが挙げられます。もしクレジットカードを2枚お持ちなら1つの請求書に対して複数のクレジットカードで支払うこともできる会社もあります。

根本的な資金不足を解決するわけではないため、猶予期間内に売上入金や別途資金調達の見込みを立てておく必要があります。

また、サービス利用時には所定の手数料が発生するため、そのコストも考慮しましょう。

以上を踏まえ、請求書カード払いは「一時的な資金繰り難を乗り切るための応急措置」として非常に有効ですが、延長期間内に本質的な資金計画の立て直しを行うことが大切です。

迅速な対応と適切な手段で信用危機を乗り越えよう

請求書の支払いができない状況に直面すると大きな不安を感じるものですが、適切な対応を取れば最悪の事態は回避できます。

支払い遅延・未払いのリスクとして法的措置や遅延損害金、信用毀損などがあることを解説しましたが、裏を返せば何もせず放置しない限り、こうしたリスクはかなり抑えられるということです。

まずは取引先への迅速かつ誠実な連絡・相談によって、信頼関係の損傷を最小限に留めましょう。次に、請求書カード払いサービスの活用やファクタリング・融資による資金調達など、利用可能な手段を駆使して一時的な資金難を乗り切ってください。

これらの対処法を講じることで、「払えないから仕方ない」と諦めてしまうのではなく、自ら状況を打開するアクションを起こすことができます。 支払い遅延は事業にとって危機的状況ではありますが、適切に対処すれば乗り越えることができます。

本記事で紹介した知識と対策を参考に、ぜひ今できる行動に移してみてください。迅速な対応と誠意あるコミュニケーションによって信用を守り抜き、事業のピンチをチャンスに変えていきましょう。

困難な局面こそ冷静に対処し、将来の発展への糧とすることが大切です。 支払い問題は放置せず、できることからすぐ実践することで道は開けます。勇気を持って一歩踏み出し、この信用危機を乗り越えていきましょう。